Банки предупреждают о новых мошеннических способах совершения транзакций

По данным банков, в настоящее время ситуация с мошенничеством при транзакциях становится все более изощренной, в результате чего клиентам становится все сложнее распознавать подделки, поэтому в последнее время участились случаи мошенничества.

|

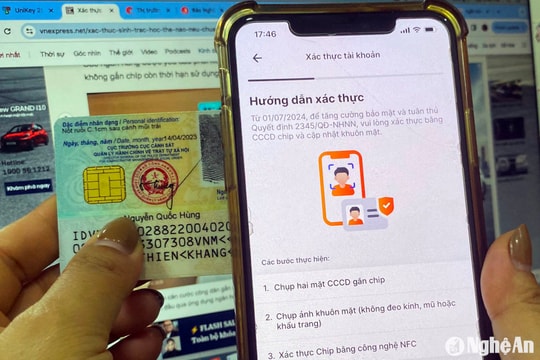

Банки предупреждают об одном из приемов мошенников по краже информации. |

В частности, для покупателей, являющихся владельцами точек онлайн-продаж, мошенник притворяется, что находится за границей и хочет купить товары и услуги онлайн для родственников. Затем мошенник запрашивает оплату, перечисляя деньги через сервисы денежных переводов (Moneygram, Western Union и т.д.), а затем отправляет продавцу сообщение со ссылкой для доступа к поддельному сайту. При переходе на сайт владельца магазина у него запрашиваются данные безопасности электронного банкинга, которыми мошенник пользуется и совершает мошеннические транзакции.

Для клиентов, использующих электронные кошельки, такие как Zalo, MoMo, Payoo и т.д., мошенник размещает вопросы на сайте или фан-странице провайдера, выдавая себя за его сотрудника, чтобы связаться с клиентом и спросить о проблемах, возникающих при использовании. Затем мошенник обманным путём вынуждает клиента предоставить информацию о безопасности электронного банкинга в качестве необходимого шага для устранения ошибки, а затем использует эту информацию для совершения мошеннических транзакций.

|

| В последнее время во Вьетнаме участились случаи мошенничества и присвоения имущества через каналы электронных банковских транзакций. |

Другая мошенническая схема рассчитана на клиентов, которым необходимо взять кредит онлайн. Злоумышленник выдает себя за онлайн-кредитора, просит клиента предоставить документы и информацию об услугах электронного банкинга, а затем использует эту информацию для совершения мошеннических транзакций.

Или мошенник подделает уведомление о том, что к счету клиента в системе электронного банкинга был осуществлен незаконный доступ или срок его действия скоро истечет, и попросит клиента предоставить личную информацию для повторного подтверждения по поддельной ссылке.

Или мошенник подделывает экран приложения, экран входа в систему имеет тот же интерфейс, что и настоящий веб-сайт, отправляя клиенту электронное письмо с адреса электронной почты, выдаваемого за адрес банка, содержащее поддельную ссылку, чтобы обманом заставить клиента войти в систему, тем самым присваивая информацию безопасности для использования сервиса.

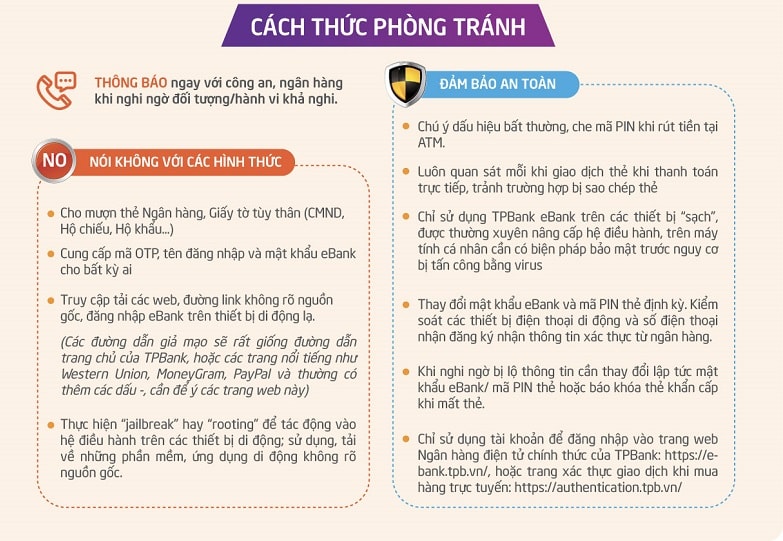

Чтобы избежать мошенничества при банковских транзакциях, многие банки в последнее время продолжают выпускать предупреждения о профилактике и решениях, особенно в праздничные дни, поскольку отделения транзакций не работают.

|

Банки дают рекомендации, как избежать мошенничества при совершении транзакций. |

Соответственно, банки рекомендуют клиентам категорически не предоставлять кому-либо и в какой-либо форме никакую информацию о безопасности услуг, такую как: имя пользователя, пароль доступа, одноразовый код аутентификации транзакции OTP, отправленный в текстовом сообщении или код активации приложения Smart OTP, адрес электронной почты и личную информацию; не переходить по ссылкам на ненадежные веб-сайты.

Кроме того, клиентам следует регулярно защищать и менять свои пароли для доступа к электронным банковским услугам или картам не реже одного раза в 3 месяца; не фотографировать карты или информацию о них (полный номер карты, срок действия, код безопасности CVV2 на обратной стороне карты) и не отправлять их по электронной почте или не публиковать в социальных сетях; при доступе к электронным банковским услугам отдавать приоритет использованию компьютеров, персональных устройств и использовать антивирусное программное обеспечение; при завершении транзакции выбирать выход из системы или выход из экрана; запоминать номер телефона Центра обслуживания клиентов и немедленно звонить по нему, если у вас возникли подозрения о мошенничестве или вы хотите подтвердить банковскую информацию.

Кроме того, банки рекомендуют пользователям тщательно проверять название банка, с которым планируется совершить транзакцию, на предмет его поддельности, прежде чем совершать онлайн-транзакции (поддельные ссылки часто меняют лишь несколько символов, которые сложно распознать); не сохранять пароли в заметках на телефоне или незащищённых документах. Сумма на платёжном счёте не должна быть слишком большой, её следует переводить на сберегательные счета.

В случае подозрения на мошенничество с использованием вышеуказанных методов пользователям следует изменить данные учетной записи, пароль и настроить параметры безопасности для своих учетных записей.