Les Vietnamiens empruntent pour dépenser au-delà de leurs moyens.

Dragon Viet Securities Company (VDSC) a déclaré que les Vietnamiens sont trop optimistes quant à leurs revenus futurs, ils sont donc prêts à faire des compromis et à emprunter davantage pour leurs dépenses courantes.

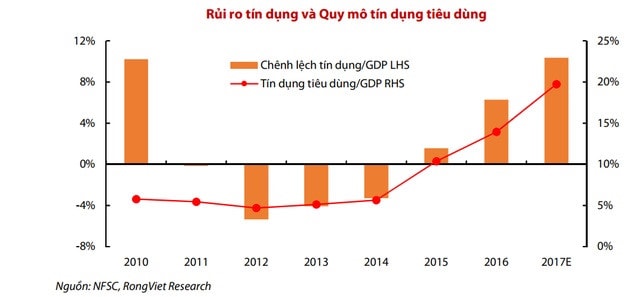

Le rapport d'analyse de VDSC fournit des statistiques sur la croissance du crédit à la consommation au Vietnam. Selon ce rapport, la hausse a atteint près de 60 % en 2017 et les prévisions pour les trois prochaines années prévoient une croissance moyenne des prêts au secteur de la consommation de 29 à 30 % par an.

Les gens empruntent davantageVDSC estime qu'à court terme, le potentiel de croissance de ce secteur est encore très ouvert alors que l'échelle du crédit à la consommation ne représente qu'environ 19% du PIB en 2017. Ce flux de capitaux créera une dynamique pour la demande totale de l'économie et aura un impact positif sur la croissance du PIB dans les années à venir, soutenant la reprise des marchés immobiliers et boursiers vietnamiens.

Toutefois, les risques financiers augmentent également à mesure que la mentalité des ménages en matière de dépenses et d’emprunts devient plus ouverte dans le contexte d’un taux d’épargne assez faible par rapport aux autres pays de la région.

|

En 2016, le taux d'épargne du Vietnam ne représentait que 29 % du PIB, un niveau assez faible comparé à celui des autres pays de la région. Compte tenu des tendances de consommation, le VDSC a constaté que les consommateurs sont excessivement optimistes quant à leur potentiel de revenus futurs et sont prêts à emprunter davantage pour leurs dépenses courantes.

Selon la VDSC, cela suscite des inquiétudes quant à la capacité des ménages à rembourser leurs dettes. De plus, si la hausse des dépenses de consommation n'est pas liée à la croissance économique, la santé de l'économie s'en trouvera affaiblie à long terme.

Leçons du monde entierVDSC estime également que la croissance de la dette des ménages et les fluctuations des prix des actifs ont une interaction bidirectionnelle à travers les leçons historiques des pays du monde entier.

Depuis la crise financière de 2008, les prix des maisons au Canada et aux États-Unis ont connu une forte divergence. Alors que l'indice des prix des maisons aux États-Unis a chuté de près de 25 % depuis son sommet du milieu de 2008, les prix des maisons au Canada ont généralement maintenu une tendance à la hausse à long terme.

L'une des principales raisons est la différence de flux de crédit vers le secteur des ménages. À l'inverse, lorsque les actifs immobiliers prennent de la valeur et sont utilisés comme garantie, la situation de crédit des ménages s'améliore. Par conséquent, ces derniers ont tendance à recourir activement à leur endettement financier personnel.

Le VDSC a également tiré des leçons de l'expérience chinoise, alors que la plupart des experts s'inquiétaient de la bulle immobilière dans ce pays. Il existe une corrélation positive étroite entre le taux de hausse des prix de l'immobilier dans les grandes villes et le taux d'augmentation de l'endettement des ménages en Chine.

|

| Photo d'illustration |

Histoire au Vietnam

Avec l’évolution du marché vietnamien, les prix des logements et des bureaux se sont clairement redressés au cours des 5 dernières années.

Au deuxième trimestre 2017, l'indice des prix de l'immobilier à Hô Chi Minh-Ville a atteint 93 points, en hausse de 5,1% par rapport au creux de 2014. Parallèlement, l'indice des prix des bureaux a été enregistré à 89 points, en hausse de 23,1% par rapport au début de 2013.

De nombreuses raisons peuvent expliquer cette reprise, mais la VDSC estime que le flux de capitaux de crédit est l’un des points forts.

Ainsi, la marge de croissance du crédit à la consommation est encore grande et aura un impact positif sur l’économie à moyen terme.

Toutefois, les risques potentiels ne peuvent être ignorés lorsque plus de 50 % du crédit à la consommation est destiné à l'immobilier, moteur majeur de la reprise du marché. Cela contribue à créer des erreurs dans les calculs et les données publiées sur les flux de crédit immobilier.

Selon l'évaluation de VDSC, les évolutions mentionnées ci-dessus présentent également des risques lorsque les actifs susmentionnés sont hypothéqués et que les banques surestiment la solvabilité des emprunteurs.